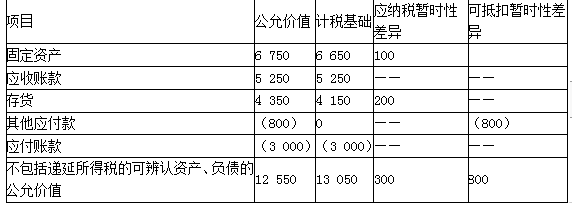

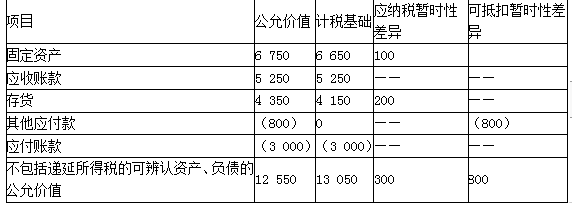

甲企业以增发市场价值为12 650万元的自身普通股为对价购入乙企业100%的净资产,对乙企业进行吸收合并,合并前甲企业与乙企业不存在任何关联方关系。假定该项合并符合税法规定的免税合并条件,交易各方选择进行免税处理,购买日乙企业各项可辨认资产、负债的公允价值及其计税基础如下表所示(单位:万元)。乙企业适用的所得税税率为25%,预期在未来期间不会发生变化。

(1)购买日,如果因预计未来期间无法取得足够的应纳税所得额,未确认与可抵扣暂时性差异相关的递延所得税资产200万元,购买日确认商誉多少万元?

(2)假设在购买日后6个月,甲企业预计能够产生足够的应纳税所得额用以抵扣企业合并时产生的可抵扣暂时性差异800万元,且该事实于购买日已经存在。

(3)假定在购买日后6个月,甲企业根据新的事实预计能够产生足够的应纳税所得额用以抵扣企业合并时产生的可抵扣暂时性差异800万元,且该新的事实于购买日时并不存在。

(1)购买日,如果因预计未来期间无法取得足够的应纳税所得额,未确认与可抵扣暂时性差异相关的递延所得税资产200万元,购买日确认商誉多少万元?

(2)假设在购买日后6个月,甲企业预计能够产生足够的应纳税所得额用以抵扣企业合并时产生的可抵扣暂时性差异800万元,且该事实于购买日已经存在。

(3)假定在购买日后6个月,甲企业根据新的事实预计能够产生足够的应纳税所得额用以抵扣企业合并时产生的可抵扣暂时性差异800万元,且该新的事实于购买日时并不存在。

(1)购买日,如果因预计未来期间无法取得足够的应纳税所得额,未确认与可抵扣暂时性差异相关的递延所得税资产200万元,购买日确认商誉多少万元?

(2)假设在购买日后6个月,甲企业预计能够产生足够的应纳税所得额用以抵扣企业合并时产生的可抵扣暂时性差异800万元,且该事实于购买日已经存在。

(3)假定在购买日后6个月,甲企业根据新的事实预计能够产生足够的应纳税所得额用以抵扣企业合并时产生的可抵扣暂时性差异800万元,且该新的事实于购买日时并不存在。

(1)购买日,如果因预计未来期间无法取得足够的应纳税所得额,未确认与可抵扣暂时性差异相关的递延所得税资产200万元,购买日确认商誉多少万元?

(2)假设在购买日后6个月,甲企业预计能够产生足够的应纳税所得额用以抵扣企业合并时产生的可抵扣暂时性差异800万元,且该事实于购买日已经存在。

(3)假定在购买日后6个月,甲企业根据新的事实预计能够产生足够的应纳税所得额用以抵扣企业合并时产生的可抵扣暂时性差异800万元,且该新的事实于购买日时并不存在。

相关试题

-

抵扣暂时性差异800万元,且该事实于购买日已经存在。 (3)假定在购买日后6个月,甲企业根据新的事实预计能够产生足够的应纳税所得额用以抵扣企业合并时产生的可抵扣暂时性差异800万元,且该新的事实于

-

甲公司以增发市场价值为6000万元的本公司普通股为对价购入乙公司100%的净资产,假定该项企业合并符合税法规定的免税合并条件,且乙公司原股东选择进行免税处理。购买日,乙公司各项可辨认资产、负债的公允

-

的所得税税率为25%,且预计在未来期间保持不变;预计未来期间能够产生足够的应纳税所得额用以抵扣可抵扣暂时性差异。不考虑其他因素。 要求: (1)根据资料(1)至资料(4),分别确定是否应确认递延

-

甲公司适用的所得税税率为25%,预计以后期间不会变更,未来期间有足够的应纳税所得额用以抵扣可抵扣暂时性差异;2×15年年初递延所得税资产的账面余额为100万元,递延所得税负债的账面余额为零,不存在其他

-

年)甲公司适用的所得税税率为25%,预计以后期间不会变更,未来期间有足够的应纳税所得额用以抵扣可抵扣暂时性差异;2×15年初递延所得税资产的账面余额为100万元,递延所得税负债的账面余额为零,不存在其