甲公司是一家投资公司,拟于2020年初以18000万元收购乙公司全部股权,为分析收购方案可行性,收集资料如下:

(1)乙公司是一家传统汽车零部件制造企业,收购前处于稳定增长状态,增长率7.5%。2019年净利润750万元。当年取得的利润在当年分配,股利支付率80%。2019年末(当年利润分配后)净经营资产4300万元,净负债2150万元。

(2)收购后,甲公司将通过拓宽销售渠道、提高管理水平、降低成本费用等多种方式,提高乙公司的销售增长率和营业净利润。预计乙公司2020年营业收入6000万元,2021年营业收入比2020年增长10%,2022年进入稳定增长状态,增长率8%。

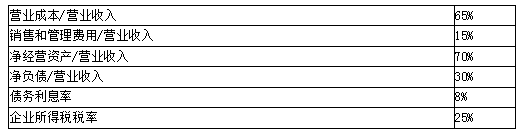

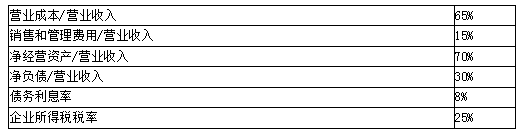

(3)收购后,预计乙公司相关财务比率保持稳定,具体如下:

(4)乙公司股票等风险投资必要报酬率收购前11.5%,收购后11%。

(5)假设各年现金流量均发生在年末。

要求:

(1)如果不收购,采用股利现金折现模型,估计2020年初乙公司股权价值。

(2)如果收购,采用股权现金流量折现模型,估计2020年初乙公司股权价值(计算过程和结果填入下方表格中)。(单位:万元)

(4)乙公司股票等风险投资必要报酬率收购前11.5%,收购后11%。

(5)假设各年现金流量均发生在年末。

要求:

(1)如果不收购,采用股利现金折现模型,估计2020年初乙公司股权价值。

(2)如果收购,采用股权现金流量折现模型,估计2020年初乙公司股权价值(计算过程和结果填入下方表格中)。(单位:万元)

(3)计算该收购产生的控股权溢价、为乙公司原股东带来的净现值、为甲公司带来的净现值。

(4)判断甲公司收购是否可行,并简要说明理由。

(3)计算该收购产生的控股权溢价、为乙公司原股东带来的净现值、为甲公司带来的净现值。

(4)判断甲公司收购是否可行,并简要说明理由。

(4)乙公司股票等风险投资必要报酬率收购前11.5%,收购后11%。

(5)假设各年现金流量均发生在年末。

要求:

(1)如果不收购,采用股利现金折现模型,估计2020年初乙公司股权价值。

(2)如果收购,采用股权现金流量折现模型,估计2020年初乙公司股权价值(计算过程和结果填入下方表格中)。(单位:万元)

(4)乙公司股票等风险投资必要报酬率收购前11.5%,收购后11%。

(5)假设各年现金流量均发生在年末。

要求:

(1)如果不收购,采用股利现金折现模型,估计2020年初乙公司股权价值。

(2)如果收购,采用股权现金流量折现模型,估计2020年初乙公司股权价值(计算过程和结果填入下方表格中)。(单位:万元)

(3)计算该收购产生的控股权溢价、为乙公司原股东带来的净现值、为甲公司带来的净现值。

(4)判断甲公司收购是否可行,并简要说明理由。

(3)计算该收购产生的控股权溢价、为乙公司原股东带来的净现值、为甲公司带来的净现值。

(4)判断甲公司收购是否可行,并简要说明理由。相关试题

-

甲公司是一家投资公司,拟于2020年初以18000万元收购乙公司全部股权,为分析收购方案可行性,收集资料如下: (1)乙公司是一家传统汽车零部件制造企业,收购前处于稳定增长状态,增长率7.5%。20

-

(2019年)甲公司是一家投资公司,拟于2020年初以18000万元收购乙公司全部股权,为分析收购方案可行性,收集资料如下: (1)乙公司是一家传统汽车零部件制造企业,收购前处于稳定增长状态,

-

)乙公司是一家家电制造企业,增资前处于稳定增长状态,年增长率7%。2019年净利润350万元,当年取得的利润在当年分配,股利支付率90%。2019年末(当年利润分配后)净经营资产2140万元,净负债1

-

甲公司是中国境内一家生产加工和销售肉制品的企业,拟收购澳大利亚的乙公司的部分股权,委托评估机构对乙公司的股东权益价值进行评估,评估基准日为2019年6月30日,价值类型为市场价值。 乙公司是一家

-

A公司2018年营业收入1232万元,预计2019年增长率8%,2020年增长率6%,自2021年起公司进入稳定增长状态,永续增长率为5%。营业成本、销售费用和管理费用占营业收入比75%,净经营资产占